30歳投資初心者が聞く。失敗しない「新NISAガイド」

わたしたちを取り巻くお金事情は、どんどん変わっています。いつの間にか高くなっている電気代、なぜか支払いが増えている税金……知っておかないと危ないこと。逆に、来年からスタートする新しい投資制度、ちゃんと活用すればお得なポイ活……知っていれば得すること。実は、知っているor知らないでは、お財布事情は大きく変わってくるんです。夏にお金を使い過ぎたという人も多いはず。これを機にお金のこと、ちゃんと勉強してみませんか?

2024年1月1日から新NISAが始まります。ただ投資初心者からすると、そもそも現在のNISAと新しいNISAの違いも分からないし、2023年中に始めたいと思っていたけど、2024年から新しい制度が始まると聞き、始めるタイミングを逃している……なんて人もいるのではないでしょうか?

今回は、30歳を期にNISAを始めようと思っている投資未経験の編集部員・あっさんが、疑問に感じていることをファイナンシャルプランナーの石倉博子さんにぶつけてみました!

プロフィール

あっさん

あっさん

30歳になったのを期にNISAを始めたいと思っているウーマン編集部員。26歳ごろから、NISAやiDeCo、投資信託などに興味があり、本を読んだりしていたものの、後回しにして30歳になってしまった。さすがに将来のことを考えて、NISAを始めようと思ったところで、2024年から制度が変わると聞き、混乱している。

ファイナンシャルプランナー・石倉博子さん

ファイナンシャルプランナー・石倉博子さん

1級ファイナンシャルプランニング技能士、CFP®認定者。実生活における“お金の教養”の重要性を感じ、生活者目線で、あっさんの疑問にもやさしく答えてくれる。

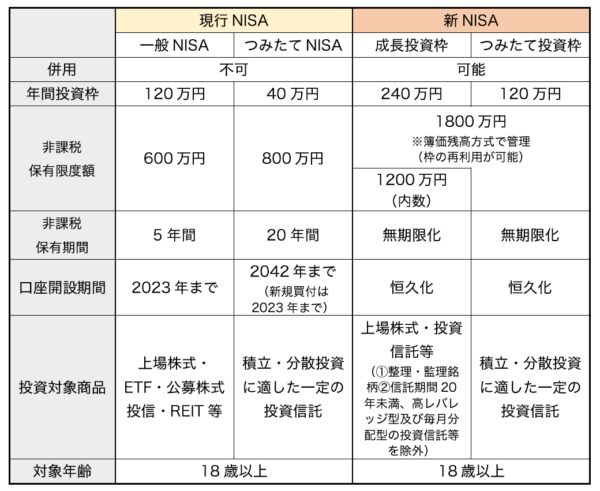

現行のNISAと新NISAは何が違うの?

先日30歳になり、そろそろ将来のことを考えてNISAを始めようと思っていたところ、2024年から新制度に変わると知りました。今までとどのように違うのでしょうか?

2024年から始まる新NISAは、現行のNISAでデメリットと感じていた部分が改良されて、制度としてパワーアップしています。

今までのNISAと違う点は大きく4つあります。

1、制度が恒久化し、期限が無期限になった

現行のNISAは、長期運用に適した「つみたてNISA」で20年間、「一般NISA」で5年間という非課税で保有できる期限があります。これが新NISAでは撤廃されたので、好きなだけ非課税で投資ができます。

2、2種類のNISAが併用できるようになった

今までは、投資信託の積み立て専用である「つみたてNISA」と個別株など広い商品に投資ができる「一般NISA」は併用ができないので、どちらかを選ぶ必要がありました。新NISAでは、「つみたてNISA」が「つみたて投資枠」、「一般NISA」が「成長投資枠」と名前を変えて、併用ができるようになりました。

3、年間の投資枠が大きく拡大した

現行の「つみたてNISA」は年間40万円、「一般NISA」は年間120万円で、併用ができません。新NISAは「つみたて投資枠」が年間120万円、「成長投資枠」が年間240万円となり、しかも併用ができるので、合わせて年間360万円まで非課税で投資ができるようになりました。

4、生涯を通して非課税で保有できる限度額1800万円(成長投資枠は1200万円)という生涯投資枠が設けられた

1800万円までなら、非課税で何年でも保有できます。また、現行NISAでは、NISAで買った商品を売却して投資枠に空きができても、枠の再利用はできませんでしたが、新NISAでは、途中で売却して投資枠が空けば、翌年に枠が復活して、再び非課税で投資ができます。

出所:金融庁「新しいNISA」をもとに筆者作成

このように、新NISAはだいぶ使い勝手がよくなっています。

2023年中に始めても大丈夫?

なるほど……。元々30歳になったタイミングでNISAを始めようと思っていましたが、新制度に変わるのならば2024年まで待った方がいいということですか?

いや、待たなくて大丈夫です! まず、現行のNISAと新NISAは別枠と考えてください。先ほどの新NISAの生涯投資枠1800万円に今年始めた分は含みません。

たとえば今年のうちにつみたてNISAで年間40万円投資したとすると、新NISAの1800万円とあわせて1840万円非課税で投資ができます。一般NISAを選べば1920万円ですね。そのため、今年のうちに始めた方が多くの資金を非課税で運用できるというわけです。

え、そうなんですね! ということは今年中に始めたほうが非課税枠が大きくて得ってことですか?

ただし、今年の分は現行制度に則るので、つみたてNISAであれば20年、一般NISAでは5年で非課税期間が終了することを忘れないようにしましょう。

あっさんの場合、今すぐ始められるのなら、特に待つ必要もないと思います。2023年中にNISA口座を開設しておけば、2024年からの新NISAの口座が自動的に開設されるので、新たに手続きをする必要がありません。

「つみたて投資枠」と「成長投資枠」はどう使い分けるの?

そうなんですね。すぐに始めようと思います……! とはいえ、新制度からつみたてNISAと一般NISAが併用になるそうですが、どのように使い分けていくのが良いのでしょうか?

投資初心者は、長期投資を意識して、つみたてNISAで投資信託を積み立てていくのが、リスクを減らせて手間もかからないのでおすすめです。この場合、新制度では「つみたて投資枠」を使っていくわけですが、あっさんのように若い方であれば、老後まで30年以上あるので、毎月5万円の積み立てで生涯投資枠の1800万円に達します。この場合、年間60万円なので「つみたて投資枠」だけ使えばいいことになります。

なるほど……。まずは「つみたて投資枠」からか。

「成長投資枠」は、個別株、投資信託、ETFなど幅広い商品から選ぶことができ、年間投資枠も240万円と大きいので、積極的に利益を追求したい人や、まとまった資金があって一括投資したい人向きの枠となっています。ただ、「成長投資枠」で「つみたて投資枠」と同じ運用をすることもできるので、「成長投資枠」を「つみたて投資枠」の拡張として使ってもいいと思います。

覚えておいてほしいのは、「つみたて投資枠」は積立投資しかできず、「成長投資枠」は一括投資も積立投資もできるということです。そのため投資初心者は「つみたて投資枠」を基本にして、必要に応じて、さまざまなニーズに対応可能な「成長投資枠」を活用するといいと思います。

貯金額や年収の何%から始めるのが安心?

とりあえず、「つみたて投資枠」から始めてみようと思います……! ちなみに、最初は貯金額や収入額の何%分から始めたほうが良いでしょうか?

貯金額と収入によってパーセンテージは変わってきます。失礼ですが、あっさんの収入と貯金額を聞いてもいいでしょうか?

ざっくりですが、年収500万円、貯金額300万円です!

わかりました。年収500万円なので月収35万円、残りをボーナスとします。月収35万円から税金や社会保険料などが20%引かれるとすると、可処分所得は28万円になります。総務省の家計調査によると1人暮らしのひと月の生活費は18万円(※)なので、余りは10万円になります。10万円を全部投資に回すのはリスクが高いので、5万円から7万円程度がいいと思います。割合にすると月収の15%から20%程度です。

あっさんは貯金がすでに300万円あるので、月収の20%をNISAで積み立ててもいいでしょう。ただ、最初なので少額から始めたいという場合は15%程度にして、ボーナスが出た時に、追加で投資するといいかもしれません。余裕が出てきたら割合を増やしていきましょう。

※総務省「家計調査/家計収支編/単身世帯(勤労者世帯)2022年」を参考

勉強になります! もし、今の金額で投資する場合の運用シミュレーションを教えていただけますか?

先ほどの試算から、年収500万円の場合、月に5万円から7万円を投資信託で積み立てるのがいいでしょう。2023年中につみたてNISAを始める場合は、月間約3.3万円が上限なので、あと3ヵ月とすると、10万円程しか積み立てられません。そこで余裕がある場合はボーナス設定を利用して追加投資するといいでしょう。ただ、つみたてNISAの年間の上限40万円を無理に使い切る必要はないと思います。

2024年からはつみたて投資枠を使って、月6万円の積み立てで試算してみます。あっさんは30歳なので、老後まで30年以上ありますが、月6万円の積み立てなら、25年で生涯投資枠の1800万円に達します。生涯投資枠を早めに埋めると複利効果(※)が高まるので、貯金が300万円あるなら、投資に充てる割合をもう少し増やしてもいいかもしれません。

つみたてNISAの方は20年が非課税期間なので、その間の値上がりしているタイミングで売却して、その資金を新NISAでの買い付けに充ててもいいでしょう。

※複利:運用で得た利益を元本にプラスして再投資し、その合計金額をもとに利益を得る方法

生涯投資枠を早めに埋めると複利効果が高まるというのは、短期間で1800万円積み立てた方が得ということですか?

いい質問ですね。複利効果はよく雪だるま式に増えると例えられますが、転がして大きくしていくのが複利の効果だとすると、最初に転がす雪玉が大きいほど、たくさんの雪を付着させることができるので、複利効果を大きくできます。そのため早い段階で大きくしておく、つまり上限の1800万円枠を最短で埋めると複利の効果を最大化できるというわけです。

でもこれは理論上の話で相場は予想どおりには動きません。投資初心者は、投資できる範囲で投資することの方が大事です。そもそも1800万円の枠を埋められなくても問題はありません。長い期間をかけて、最終的に1800万円の枠を使い切ることを目標にするくらいでいいと思います。

積立額6万で試算しましたが、月5万なら30年、月7万なら約21年です。積立額は途中でいくらでも変更できるので、ライフステージの変化にあわせて柔軟に設定していくといいでしょう。

NISA初心者はどんなことに気をつけた方が良いの?

今まで疑問に思っていたことが解決しました! ありがとうございます。最後に、初心者がNISAを始める際の注意点があれば教えてください。

NISAは、投資によって得られた利益が非課税になる制度です。そのため、利益が出ずに損をした場合は何のメリットもありません。それどころか、通常の投資ではできる損益通算(※1)や繰越控除(※2)ができないので、さらに損をします。そのため、NISAをやるなら値上がりしているときに売るのが鉄則になります。

初心者にはNISA口座での投資信託の積み立てを長期で行うことをおすすめしていますが、これはリスクを小さくする効果があるからです。そのため、投資リスクをむやみに恐れる必要はないのですが、一方で投資に絶対はありません。投資商品を保有していれば、値上がりすることも値下がりすることもあります。

※1赤字が出た場合に他の所得の黒字と差し引きして、税金を減らすこと

※2損益通算をしても引ききれない損失がある場合に、その損失を 3年間繰越すことできる

そ、そうですよね……。絶対に資産が増えると確定しているわけではないですよね。

そうなんです。なので、ここで重要なのは、値下がりしている時に売らないということです。NISAはいつでも売却してお金に替えることができるので、資金不足になった時に売却すればいいのですが、この時たまたま値下がりしていたらどうしたらいいでしょうか。この場合、NISA以外の貯金が効いてきます。

というと、こつこつ貯めた300万円が、ですか?

なるほど。貯金があることで、急に焦って売らずに済むんですね!

その通り。長期保有を続ければ、再び値上がりする可能性が出てくるので、それを可能にするためにも、NISA以外にすぐに引き出せる貯金も持っておきましょう。現在、貯金がなければ、貯金を作ることを優先して、NISAは少額から始めていくといいでしょう。

長い人生、30歳でNISAに興味を持ったというだけで一歩リードです。まずは気楽にNISA口座の開設から始めてみましょう!

(監修:石倉博子、イラスト:タテノカズヒロ、編集:あっさん/マイナビウーマン編集部)

※この記事は2023年09月23日に公開されたものです