老後資金は登録者数37万人超えの人気投資系YouTuberに学べ! 『人生に必要な老後資金の常識』3月28日発売

「老後の資金」と聞くと、不安は少なからずあるものの、まだ先の話と考えている人も多いのではないでしょうか。ただ、後回しにすればするほどやっかいな問題で、特に50代以上の人にとっては、今すぐ対策すべき金銭問題の1つです。

老後に必要なお金を人生の最期まで稼ぎ続けることや、とにかく節約して使わずにいることなどは難しいものです。必要になる資金を元気なうちに貯めておく、投資などにより不労所得を手に入れておくことが必要になってきます。そのために、FIRE(経済的自立)を達成した投資系YouTuberぽんちよ氏の経験が役に立つのではないかと考えています。

会社員時代にFIRE生活を送ろう」と一念発起をして、投資をスタートし、実際にその夢を実現したぽんちよ氏は、いまはYouTube を中心とした情報発信を行うかたわら、いろいろな新事業に挑戦したいと、勉強を続ける日だそうです。

今回、この本を執筆するにあたっては、「50代から老後資金作りを始めても大丈夫」というコンセプトでお話をしています。ぽんちよ氏自身が、年収450万円、その後転職してからは300万円という給料の中から、投資資金を捻出して、FIRE資金5,000万円超を4年で作り上げました。

そこには、この本で何度も出てくる「入金力」、つまり投資に回すお金をどんどん増やすという、ある意味当たり前のノウハウがありました。また、投資先に関しても、奇をてらわず、米国株を中心とした全世界への投資を黙々と続けました。これについては、本の半分以上を割いて、どんな投資スタイルがよいのか、どんな投資信託を利用するといいのかなど、伝授したいと思います。FIRE&YouTuberが伝授する老後資金の作り方。ぜひ参考にしてください。

老後資金を貯めるために「入金力」をつけよう!

安心して老後の生活を楽しむため、50代から考えておきたいのが、「入金力」です。入金力とは、いってみれば「貯蓄力」のことです。収入から生活資金を差し引いて、自由にできるお金がどのくらいあるかを意味するものです。特に貯蓄に回すお金の中でも老後の資金として蓄える分のお金を指すと考えてください。

今まではマイホームや教育など、ご家族のために資金を増やし、使ってきたと思います。でも50代以降は、それを老後のための資金として、できるだけ長く蓄え続けられるよう「入金力」を高めることが重要になります。

「自分の年齢(%)=貯蓄に回す」「100マイナス年齢(%)=投資に回す」で運用!

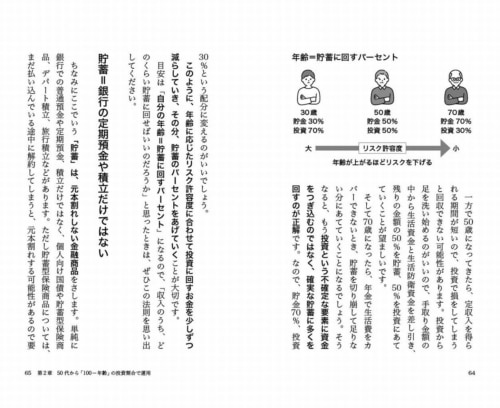

老後資金のための投資割合ですが、30代の場合は、万一投資で一時的に損をしたとしてもそれをプラスにもっていくだけの時間があるので投資に70%を回し割り当て、一方で貯蓄を30%と低めにしておくのがいいでしょう。

一方で50歳になってきたら、定収入を得られる期間が短いので、投資で損をしてしまうと回収できない可能性があります。投資から足を洗い始めるのがいいので、手取り金額の中から生活資金と生活防衛資金を差し引き、残りの金額の50%を貯蓄、50%を投資にあてていくことが望ましいです。

そして70歳になったら、年金で生活費をカバーできないとき、貯蓄を切り崩して足りない分にあてていくことになるでしょう。そうなると、もう投資という不確定な要素に資金をつぎ込むのではなく、確実な貯蓄に多くを回すのが正解です。なので、貯金70%、投資30%という配分に変えるのがいいでしょう。

年齢に応じたリスク許容度に合わせて投資に回すお金を少しずつ減らしていき、その分、貯蓄のパーセントをあげていくことが大切です。目安は「自分の年齢=貯蓄に回すパーセント」「100―年齢=投資に回すパーセント」と考えましょうと考えましょう!

投資先は「株式50%、債券50%」がオススメ!

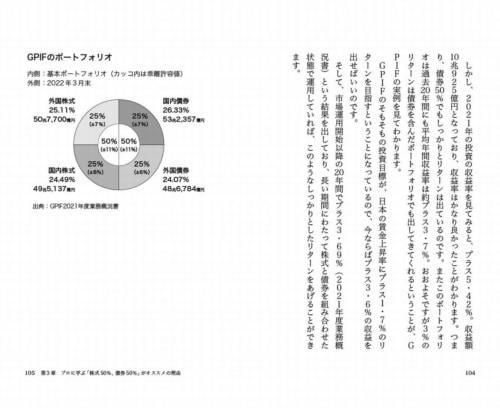

投資先の分散法としてまず参考にしたいのが、GPIFのポートフォリオ(投資先の分割割合)です。GPIFとは「年金積立金管理運用独立行政法人」の略。厚生労働大臣から任せられた年金積立金の運用および管理を行っている団体です。

年金というものは、「暴落してしまったので、今月の年金は少なくなってしまいます」「運用失敗につき、今月の年金はなし」ということが決して許されるものではありません。そのためGPIFが安定したポートフォリオをつくって運用していくことがとても重要なのです。

受給者に年金を支給し続けるためには、リスクが低く、堅実なリターンのあるポートフォリオでないといけません。

このようにリスクが低く、手堅いリターンを見込めるGPIFのポートフォリオなら、老後資金への投資に求める条件とほぼ重なるといえるでしょう。

現在、GPIFのポートフォリオを見てみると、国内債券が25%、外国の債券が25%、国内株式、外国株式がそれぞれ25%ずつとなっています。要するに債券と株式が50%ずつのポートフォリオなのです。

投資の基本は積立! 2大非課税制度を利用しよう!

老後資金を蓄えるために、ぜひ利用してほしい制度があります。それが投資で得られた利益が非課税になるという制度です。その制度を利用できるのがiDeCo(イデコ/個人型確定拠出年金)とつみたてNISA(ニーサ)です。iDeCoとつみたてNISAの制度を利用して運用すれば、条件付きで運用益は非課税になるので、全額自分の収入にすることができます。

入金力をアップする節約テクニック

今はいろいろな節約方法がありますが、節約体質になるために、私がとってもいいと思うのは家計簿です。ただ、家計簿という言葉を見たときに、「やっぱりそうか」や「わかってはいるけれど……」と感じた人も多いと思います。地道という印象が強いのは否めませんが、実際、私は家計簿によって無理なく節約体質に変化できたので、効果は実証済みです。

家計簿をつけることで得られるメリットの1つに「家計内の支出がわかりやすくなる」というのがあります。

さらに家計簿をつけることのメリットの2つめとして「ゲーム感覚で節約を楽しめる」という点があります。

著者からのメッセージ

「老後資金が非常に不安だ!」

そう考えるのは、あなただけではありません。ただ、誰もが漠然とした不安を抱えているものの、なかなか身動きが取れず、老後に向けた資産形成の第一歩を踏み出せない方は多いのではないでしょうか?

また、「お金の知識」は誰もが学ばなければいけない知識なのに、学校で習っていません。本書では、このような老後資金の問題を「生活費の見直し」「投資の始め方」「どんなものに投資をすればいいのか?」といった様々なスモールステップをもとに、1冊で解決できるような本になっています。

この本を通して、いままで先送りにしていた「老後に向けた資産形成」の第一歩を踏み出し、明るい老後の生活への準備をしていただければと思います。

書籍情報

『人生に必要な老後資金の常識』ぽんちよ:著

定価:990円(本体900円+税10%)

発売日:2023年3月28日 判型:新書判/モノクロ ページ数:224ページ

https://book.mynavi.jp/ec/products/detail/id=135660

Amazon.co.jp

『人生に必要な老後資金の常識』新書版 ぽんちよ:著

https://www.amazon.co.jp/dp/4839982317/

ぽんちよ(投資系YouTuber)

「将来のお金」に対する不安を抱くなか、資産運用を始める。また、「初心者にとって投資を始めるハードルが高い」という自身の経験をもとに、YouTube で「投資初心者の背中を押す」というコンセプトで動画配信を開始。会社員として働きながら400本近くの動画を作成し、チャンネル登録者は30万人を超え、2022年3月に早期退職。現在は動画配信・執筆のほか、セミナー講師なども行う。

※この記事は2023年03月10日に公開されたものです