【第9回】今だから使いたいプリペイドカード

コード決済、タッチ決済、アプリ決済……などなど、キャッシュレス決済が当たり前になった今、サービスがありすぎて何をどう使えばいいか分からない! そんな人に向けて、節約アドバイザー・ファイナンシャルプランナーの丸山晴美さんがキャッシュレス活用術を伝授する企画です。今回のテーマは「プリペイドカードの魅力」。

キャッシュレス決済の一つとして利用されているプリペイドカード。古くはテレホンカードやオレンジカード、身近なところでは図書カードやQUOカードもプリペイドカードです。これらのカードはあらかじめ500円などお金が入っており、使い終わったらカードを処分する使い切りタイプのプリペイドカードです。

そしてまた、nanacoやWAON、楽天Edyのようにお金をチャージして何度でも使えるプリペイドカードは、チャージタイプのプリペイドカードです。プリペイドカードは、先にお金を払ってその中で使うため、お金の使い過ぎを防ぐ一定の効果が期待できます。

最近の主流はチャージタイプのプリペイドカードで、その種類もたくさんあります。プリペイドカードは大きく分けて3種類あり、流通系、交通系、カードブランド系です。

流通系:「nanaco」「電子マネーWAON」「楽天Edy」など

流通系のメリットは、それぞれ特定のスーパーやコンビニで利用することで、ポイントが貯まったり、特定の日や曜日に割引が受けられることがあったりすることです。デメリットは、取扱のないお店が多く、メインに支払い手段になりにくいこと。

お得なチャージ方法としては、系列のクレジットカードと紐づける方法がおすすめです。

<例>

「nanaco」×「セブンカード・プラス」→200円につき1ポイント

「電子マネーWAON」×「イオンカードセレクト」→オートチャージ200円で1ポイント

「楽天Edy」×「楽天カード」→200円につき1ポイント

多くのクレジットカードは電子マネーへのチャージはポイント付与対象外となることがほとんどですが、系列のクレジットカードの場合はポイント付与対象となることもあります。現金チャージの場合、電子マネーを利用した際に付与されるポイントのみですが、クレジットカードチャージでもらえるポイントで二重取りも可能ですし、お店によってはポイント三重取りも可能です。

ただし、クレジットカードチャージをするとその分は後で請求が来ることになるので、計画的な利用を考えるのであれば、現金チャージをおすすめします。

交通系:「Suica」「PASMO」「ICOCA」など

公共交通機関を利用する際に1つ持っていると便利なのが交通系プリペイドカードです。買い物にも利用できますが、ポイ活や割引に関してはそこまで期待できないため、移動手段専用にすると良いでしょう。

国際ブランド系:「VISA」「JCB」「Mastercard」など

クレジットカードでおなじみの国際ブランドが付いたプリペイドカード。基本的に、そのブランドのクレジットカードが使えるお店なら同じように支払いができます。クレジットカードと同じように使える一方で、審査が不要な点がメリットと言えるでしょう。

ただし、クレジットカードと同様に支払えるとはいえ、1回払いのみで分割払いや携帯電話などの自動引き落としには対応していません。

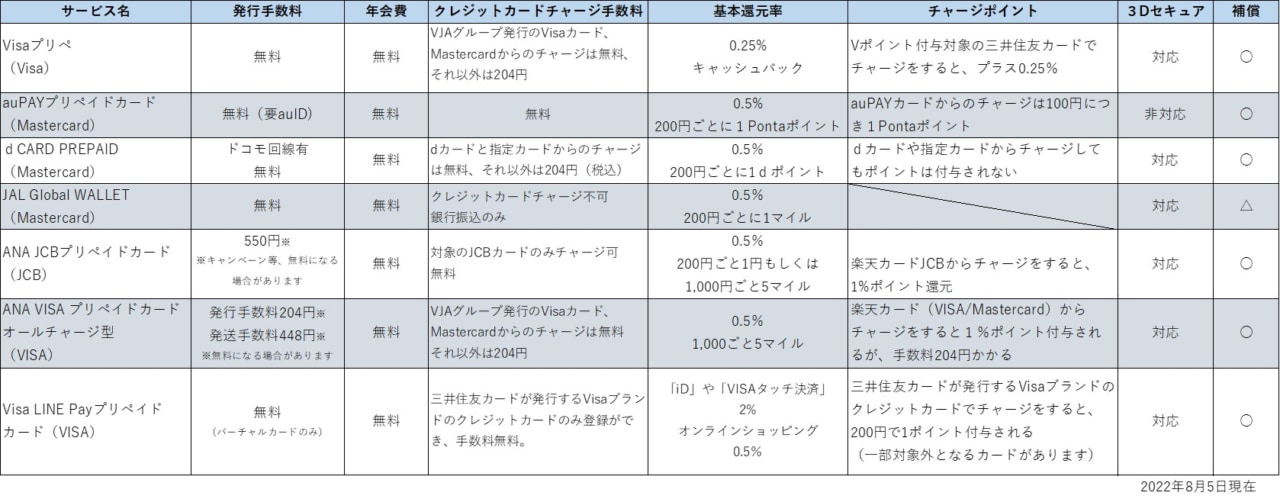

国際ブランド系のプリペイドカード選びで注意したいこと

国際ブランド系のプリペイドカードを選ぶ際に注意したいのは、発行手数料、年会費、チャージ手数料、ポイント付与、セキュリティと不正利用時の補償です。

以下では主な国際ブランド系のプリペイドカードとその特徴、ポイントの貯め方などを紹介します。

Visaプリペ(Visa)

三井住友カードが発行するVisaブランドが付いたプリペイドカードです。満6歳以上(小学生以上)から発行でき、発行手数料、年会費は無料です。利用金額に応じて0.25%がキャッシュバックされますが、還元率がやや低めなのが残念ところ。しかし、ポイント交換不要なのはメリットと言えるでしょう。

また、Vポイント付与対象の三井住友カードでチャージすると、さらに0.25%のVポイントが還元されるので、トータルで考えると平均的な還元率と考えることもできます。

au PAY プリペイドカード(Mastercard)

通信キャリアのauが発行するMastercardブランドのプリペイドカードです。基本還元率は0.5%ですが、ポイントアップ店での買い物は1%とクレカ並みの還元率になります。

さらに、チャージをauPAYカードからすると1%還元となるため、トータルでの還元率はダントツです。それにPontaポイントをチャージできるのも魅力といえるでしょう。

入会金、年会費は無料ですが、auIDを所有している必要があり、auユーザー限定のサービスとなります。そしてまた、現状3Dセキュアに非対応ですので、ネットショッピングの決済ができない場合があります。

dCARD PREPAID(Mastercard)

ドコモ回線を契約している人なら発行手数料、年会費無料で作れますが、ドコモ回線を持っていない人が契約する場合は、発行手数料204円、発送手数料448円がかかります(キャンペーン等で無料になることもあります)。

支払いについてはチャージやローソンや電話料金合算払いなどがあり、クレジットカードチャージでは、VJAグループ発行のVISAカード、Mastercardで手数料無料ですが、それ以外は有料となります。基本還元率は0.5%、クレジットカードのdカードからチャージをしてもポイント付与対象にならないのは残念なところといえるでしょう。

JAL Global WALLET(Mastercard)

海外旅行に便利なJALが発行するプリペイドカードです。チャージは銀行振込のみとやや不便ではありますが、チャージをしたお金は海外のMastercardのマークがついたATMから現地通貨を引き出すことができ、出金手数料は、国や地域を問わず200円(非課税)相当額です。

また、日本円からJAL Global WALLETが取り扱う14通貨に両替した場合、1,000円につき7マイル貯まります。国内利用よりも、海外利用時に検討したいプリペイドカードと言えるでしょう。ただし、紛失盗難補償の上限が年間10万円とやや低いのが気になるところです。

ANA JCBプリペイドカード(JCB)

ANAが発行し、JCBが利用できるお店で使えるプリペイドカードです。利用開始手数料は550円ですが、キャンペーンで無料になることもあります。入会費、年会費、発送手数料は無料です。

クレジットカードのANAカードで受けられる、割引特典などはプリペイドカードの利用では受けることができません。また、JCBブランドですが、Oki Dokiポイントの付与の対象にはならないので注意が必要です。

還元率は0.5%ですが、「マイルコース」と「キャッシュバックコース」から選ぶことができます。また、年間のチャージ金額によってもボーナスマイルもしくは、ボーナスキャッシュバックを受けることも可能。

クレジットカードからのチャージはJCBカードのみ対応しており、現状楽天カードJCBが還元率1%かつ手数料もかからないため、お得と言えるでしょう。ただし、楽天カードだけではなく、ここ数年多くのクレジットカードでのチャージに対するポイント付与が無くなることがあるため、クレジットカード会社の情報はチェックしておきましょう。

ANA VISA プリペイドカード(VISA)

ANAが発行し、VISAが利用できるお店で使えるプリペイドカードです。クレジットカード、インターネットバンキング、コンビニ店頭でチャージができ、15歳以上から持てる「オールチャージ型」と、ANAカードを持ち、生計を同一にする満13歳以上のお子様が利用できる「チャージ限定型」の2種類があります。どちらも、発行手数料204円、発送手数料448円がかかりますが、現在はどちらもしばらく無料で発行することができます。

ANA VISA/MastercardなどのVJAグループ発行のVisaカード、Mastercardでのチャージは無料ですが、それ以外のクレジットカード、コンビニ払い、インターネットバンキングでは204円の手数料がかかります。

また、1ヵ月の利用金額1,000円につきANAのマイルを5マイル付与。チャージ限定型は、ANAカード(VISA/Mastercard)のみチャージをすることができますが、ANAカード(VISA/Mastercard)でチャージをしても、ポイント対象外です。

楽天カードのVISA/Mastercardで、チャージをすると1%ポイント還元になりますが、VJAグループ発行のクレジットカードではないため、204円の手数料がかかることに注意しましょう。

Visa LINE Payプリペイドカード

LINEで発行し、手数料、年会費無料のバーチャルプリペイドカードです。バーチャルプリペイドカードですので、現物としてカードの発行はありません。LINE Payに残高をチャージすると、Visa加盟店のオンラインショッピングで利用でき、Apple PayやGoogle Payに設定することで、iDやVisaのタッチ決済が使えるお店で利用することができます。現在、iDやVisaタッチ決済で買い物をすると、2%ポイントと高い還元率となっています。

LINE Payに登録できるカードは、三井住友カードが発行するVisaブランドのクレジットカードです。200円ごとに1ポイントが貯まるので、最大2.5%還元になります。

今回のポイント

チャージやクレジットカードなどと紐づけることで、国内外で利用できるプリペイドカードは、クレジットカードが作れない子どもなどでも、クレジットカード同様に決済ができるのはメリットといえるでしょう。

また、チャージ分以上には買い物もできないので、使い過ぎを防ぎ、計画的な利用が期待できます。しかし、クレジットカードなら受けられる割引特典やボーナスマイル付与なと、プリペイドカードになると受けられないといったマイナス面も。

メインの決済手段とするのは難しいですが、これ以上クレジットカードを作りたくないけれどサブの決済手段が欲しい、現金派の方には使いやすい決済手段といえそうです。

(文・丸山晴美、イラスト・タテノカズヒロ)

※この記事は2022年08月22日に公開されたものです