「保険」と「資産運用」って、どちらが大事? 専門家が解説

生命保険や医療保険など、民間の保険に入っている人は多いのではないでしょうか。資産運用セミナーでお話をしていると、「保険と資産運用のどちらが大事ですか?」という質問をもらうことがあります。

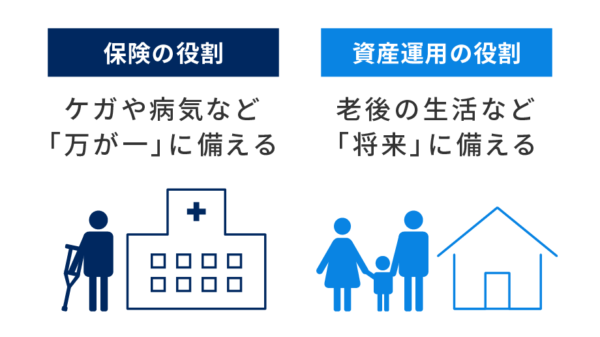

保険で「万が一」に備える、資産運用で「将来」に備える

多くの人にとって、保険に入っていても、資産運用をする必要はあります。それは保険と資産運用の役割が違うからです。

保険はケガや病気など、万が一に備えるものです。それに対し、資産運用は老後の生活など将来に備えるものです。それぞれの役割を理解し、バランスを取りながら、分けて備えておくのが合理的です。

保険で備える「万が一」とは

保険は大勢の人が保険料を出し合い、万が一のことがあった方に保険金が支払われるよう、互いに支えあう仕組みです。何も起こらなければ、保険金の受け取りは基本的に発生せず、保険料を支払うのみ(掛け捨て)になります。

ここでいう「万が一」は、起こる確率は低いものの、実際に起こると損失が大きいことを指します。具体的なケースで見ていきましょう。

●ケース①家計を支えている人が亡くなった

家計を一人が支えている場合、その人が亡くなると収入が途絶えることになります。こうなると、残された家族の生活に大きな影響が出ます。教育費が必要な子どもがいるかどうかなど、家族構成によっても影響の度合いは変わります。

こうした万が一に備えるには、生命保険に入って、残された家族が今と同じ生活水準を保てるよう準備しておくのがよいでしょう。

●ケース②貯金がほとんどないのに、大病で入院することになった

入院などを伴う大病にかかるとお金がかさみがちです。また、働けない期間が生じることもあります。働き始めたばかりなどで貯金がほとんどない場合、お金が工面できないと困窮することになってしまいます。

こうした万が一に備えるには、掛け捨ての医療保険に入って病気に備えておくことをおすすめします。このケースでは、お金が貯まってきたら、状況を見て医療保険の加入をやめるのも選択肢だと言えます。

ケースを見てわかるように、必要な保険の種類や金額は、家族構成やライフステージによって一人ひとり違います。「勧められたから」と不要な保険に加入してしまうと、家計を圧迫する可能性もあります。反対に、必要な保険に入っていないと、万が一のときに困ることになります。プロのアドバイザーに相談するなどして、自分にあった保険を見極めることが大切です。

資産運用は将来への備え

保険は万が一に備えるものであって、将来に備えるものではありません。将来への備えは、資産運用で準備するのがよいでしょう。

多くの人にとって重要なのは老後への備えです。すぐに使う予定のない手元のお金や収入の一部を資産運用にまわせば、安心して老後を迎えられます。

将来に向けて増やしていくなら「長期・積立・分散」の資産運用がおすすめです。世界中に広く分散し、時間をかけてじっくりと資産を育てていくことができるからです。

ライフステージに応じて見直しを

どのような保険が必要か、どのような資産運用をすべきかは、ライフステージによって変わります。保険であれば、保証期間やプランを見直しながら活用していく必要があります。資産運用の場合は、どれくらいのリスクを取れるか(リスク許容度)や資産配分を見直して、自分にあった方法で行うことが大切です。

保険と資産運用を使い分けて、不安のない生活を送っていただきたいと思います。